不動産売却のノウハウ

借地権の売買価格は割合で決まる?

借地権割合の調べ方や計算方法を紹介

借地権とは、地主から借りた土地に建物を建てて利用する権利のことです。

借地権は財産とみなされるため、所有権を持つ土地と同じように売買することが可能です。また、相続した時には相続税が発生します。相続税の課税評価額を算出するためには、「路線価」や「借地権割合」といった数値が用いられます。

今回は、この「借地権割合」について詳しく解説します。また、借地権で起きやすいトラブルと対策も紹介するので、ご参考になれば幸いです。

2022年1月6日

目次

借地権割合とその調べ方

借地権割合はどういった場合に利用されるのでしょうか。

また、自身の所有している借地権に関して、どのようにして調べたらよいのでしょうか。

借地権割合とは

借地権割合とは、その土地の評価額に対して、借地権の評価額が何割を占めているかを表す数値のことです。

借地権の契約時には権利金(一時金)を支払うことから、財産としての価値が評価額に反映されます。主に相続税の課税評価額を算出するときに用いられ、課税対象となる借地権にどれくらいの価値があるのかを割り出します。

税金の算出のために用いる数値のため、個人間で決めるものではなく、国が定めています。

ちなみに、課税評価額を算出するのに用いる公的な地価は「路線価」です。路線価とは、その道路に面した土地の1㎡当たりの価格(単位は千円)のことです。この路線価に土地の面積を乗じて課税評価額を算出します。

- 一般的な土地の課税評価額 = 路線価 × 土地面積

- 借地権の課税評価額 = 路線価 × 土地面積 × 借地権割合

借地権割合の決め方

借地権割合は、土地の利用価値などの事情に合わせて、地域によってそれぞれ決められています。数値は%で表され、最高で90%・最低は20%です。

一般的に、都市部の繁華街など利用価値の高い土地ほど借地権割合が高く、郊外の不便な場所など利用価値が低い土地ほど低くなります。

| 表記 | 借地権割合(%) | 土地の例 |

|---|---|---|

| A | 90 | 都心部の主要駅周辺かつ目立つ場所など、非常に需要の高い一等地 |

| B | 80 | 都市部の主要駅周辺の土地 |

| C | 70 | 交通量が多い駅前の商業地域や、高級住宅地として人気がある街 |

| D | 60 | 都市部への通勤・通学に便利な市街地 |

| E | 50 | 郊外の人気がある住宅地 |

| F | 40 | 地方の交通網が発達した住宅地 |

| G | 30 | 農業地域など日常生活に車が欠かせない地域 |

| ー | 20 | 借地権の取引慣行がない地域 |

借地権割合の調べ方

借地権割合は、個人で簡単に調べることができます。

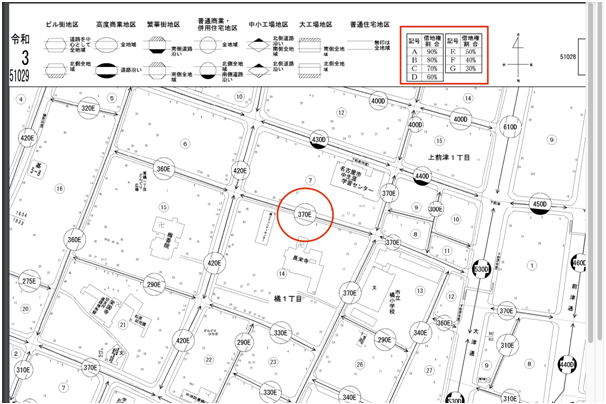

まず、国税庁の「財産評価基準 路線価図・評価倍率表」のページにアクセスし、知りたい土地の住所を検索し、町名をクリックして地図を表示します。

表示された地図には、道路に数字とA~Gのアルファベットが記されています。

このアルファベットが借地権割合で、数字が路線価を表しています。

借地権割合は、Aがもっとも高い90%で、B~Gまで10%ずつ下がっていき、Gは30%です。

また、路線価図には数字しか示されず、アルファベットで示される借地権割合の記載がされていない道路があります。

この場合、借地権の取引慣行がない地域とされ、全国一律で20%として計算します。

引用:国税庁「財産評価基準 路線価図・評価倍率表」

借地割合は売買価格にどのような影響がある?

では、実際に借地権割合を使って、借地権の評価額を計算してみましょう。

なお、路線価図で表示される路線価の単位は千円ですが、計算式において万円に統一します。

| 路線価図の表示 | 借地権の面積(m²) | 計算式 | 借地権の評価額(円) |

|---|---|---|---|

| 500A | 300 | 50万円 × 300m² × 90% | 1億3,500万 |

| 450C | 300 | 45万円 × 300m² × 70% | 9,450万 |

| 450E | 300 | 45万円 × 300 × 50% | 6,750万 |

| 150 | 300 | 15万円 × 300 × 20% | 900万 |

このように、同じ面積の土地であっても、路線価や借地権割合によって大きく評価額が異なります。

また、実際の計算には、土地の形状に応じて土地面積に奥行価格補正率を乗じます。

地代の計算

借地権の契約において、借地人が地主に支払う金銭には、契約時に支払う「権利金」と、「地代」があります。

権利金は一時金とも呼ばれ、一般的な賃貸契約における「礼金」のようなものです。

地代は、毎月支払う土地の利用料です。

借地権割合は、通常の地代の目安を計算する際にも用いられます。

通常の地代 = 更地の場合の土地の価格 × (1ー借地権割合)× 6%

| 借地権割合(%) | 土地の価格(円) | 計算式 | 地代(円) |

|---|---|---|---|

| 60 | 3,000万 | 3,000万円 × 40% × 6% | 72万 |

| 40 | 3,000万 | 3,000万円 × 60% × 6% | 108万 |

| 30 | 3,000万 | 3,000万円 × 70% × 6% | 126万 |

また、契約時に権利金のやりとりをしていない借地の場合は、権利金相当分を含めた「相当の地代」を支払う必要があります。

相当の地代 = 更地の場合の土地の価格 × 6%

土地の価格が3,000万円の場合における相当の地代は、以下のように計算できます。

3,000万円 × 6% = 180万円

借地権割合と売買価格

借地権割合を用いて算出される借地権の評価額は、あくまで相続税の課税評価額です。

一般的な土地の売買のように、相続税評価額と実際の売買価格には大きな差があることも多いため、注意が必要です。

借地権の譲渡にあたっては基本的に地主の承諾が必要なため、地主との協議が必要です。

実際の取引価格の決定には、土地の利用状況や地主と借地人の関係といった個別の要素、買主の事情が反映されます。事前に不動産会社に相談し、どのような解決策が望ましいかを検討しましょう。

借地権割合をめぐるトラブルと対策

所有権の土地と借地権の土地は傍目には見分けがつきづらいです。

しかし、借地権は、1つの土地に対する権利者が複数いることが多いため、トラブルが起こりやすい不動産です。

ここでは、借地権をめぐるトラブル例やその解決方法について紹介します。

相続時のトラブル

借地権を相続する場合、借地権割合によっては相続税が高額になることがあります。

被相続人の遺産に一定程度の現金があれば、その中から相続税を支払うことができます。しかし、現金がない場合は相続人が手持ち資金の中から支払うことになります。

また、相続人は地代の支払いや老朽化した建物のメンテナンスといった負担があるため、複数相続人がいる場合は、だれが借地権を相続するかでトラブルになることがあります。

できれば、遺産相続が発生する前に借地権を売却して現金化しておくことが望ましいでしょう。

地代に関するトラブル

借地権割合が低い土地の場合、相続税の負担は軽いものの、借地権割合の高い土地に比べて地代の金額が高いという特徴があります。

地代の相場は土地の時価によっても変わります。

借地借家法では、地代の値上げ請求について一定の条件を定めていますが、基本的には双方の協議によって決定されます。

地価が上昇し固定資産税などの負担も増えた場合は、地主にとっては、地代の値上げ要求は正当なものと考えます。

一方、借地人にとっては契約当初と資金計画が異なるため、容易には値上げに応じられないケースもあります。

地代の値上げや減額は、借地人と地主双方の合意形成が非常に困難です。

協議が難航した場合は、調停や訴訟によって最終的な地代が決定します。

契約の更新に関するトラブル

借地権には契約の更新が可能な「旧法借地権」「普通借地権」と、更新のない「定期借地権」があります。

借地借家法の改正以前に締結された「旧法借地権」の場合、契約の更新が可能ですが、更新料の支払いを求められることがあります。 よく使われる更新料の計算は以下の通りです。

更新料 = 更地の場合の土地価格 × 借地権割合 × 5~10%

借地権割合が60%の3,000万円の土地であれば、更新料の目安は90~180万円です。

しかし、実際には、更新料は地代と同じく、地主と借地人の協議の上、双方の合意によって決定します。

トラブルの例として、以前は地主との関係が良好で更新料を請求されなかったが、相続や譲渡により地主が交代して高額な更新料を請求されるケースがあります。

法律上は契約書に明記されていない更新料を支払う義務はありません。しかし、将来建物を建て替えるときや借地権を譲渡する時には地主の承諾が必要になるため、支払いを拒否して地主との関係が悪化することは避けた方がよいでしょう。

弁護士など専門家に相談し、双方が納得のいく更新料の落とし所を探るのが現実的です。

借地権は不動産買取がおすすめ

借地権には固定資産税の支払いがないものの、老朽化した建物のメンテナンスに加え、地代や更新料などの負担があります。そのため、住まない場合は手放したいと考える方が多いようです。

相続人が複数いる場合は、だれが借地権を相続するのかで揉めるケースもあります。

借地権の売却は、周辺の相場と比較して正確な査定価格を出すことが難しいです。また、第三者への譲渡にあたっても地主との交渉が必要です。

さらに、買主にとっては住宅ローンが利用しにくいことから、一般的な仲介での売却は難しいです。

- 地主に借地権を買い取ってもらう

- 地主から底地を買い取る

- 地主と協力して第三者に所有権として売却する

上記のような取引が成立することが望ましいですが、うまく交渉が進むかどうかはケースバイケースです。

専門的な知識を要する取引のため、まずは借地権の取り扱いに慣れている不動産会社に相談しましょう。

相続税の支払期限などの事情で現金化を急いでいるという場合や、難しい交渉は苦手という方には、不動産買取がおすすめです。買取価格にさえ納得していれば、面倒な交渉も専門家に任せることができるため、スピーディーな問題解決が可能です。