不動産売却のノウハウ

不動産売却後は譲渡所得の確定申告が必要!

必要書類や流れ、手続き不要な場合

マイホームなど不動産を売却した後には、基本的に確定申告が必要です。

また一部の不要なケースにおいても、申告したほうが良いこともあります。

不動産を売却された方やこれから売却するかもしれない方へ向けて、売却後の確定申告の必要性や申告の手順、必要書類などについて解説します。

2017年7月10日

2023年8月16日

目次

そもそも確定申告とは

確定申告とは、毎年1月1日から12月31日までの間に生じた所得やそれに対応する所得税等の額を計算し、 所轄の税務署に申告する手続きのことです。 確定申告を行うことによって、源泉徴収ですでに納めた税金との過不足が精算され、残りの所得税が徴収されたり、払い過ぎた分が還付されたりします。

会社勤めの方は通常、給与所得における年末調整の手続きを会社がしてくれるため、自分で確定申告をする必要はありません。しかしながら、不動産を売却して「譲渡所得(売却益)」が発生した場合は、確定申告をする必要があります。

不動産売却後に確定申告が必要となる場合

不動産の売却によって

売却益が発生した場合

売却益とはいわゆる「儲け」のことで、税制上は「譲渡所得」と呼ばれます。売却代金から取得費やその他経費などを差し引き、譲渡所得が発生した(収支がプラスになった)場合は、それに応じた所得税を納めなければなりません。

なお、譲渡所得に対する税率は、売却した年の1月1日時点で不動産の所有期間が5年を超えるかによって変化します。 5年を超えれば「長期譲渡所得」に分類され所得税は15%、5年以下であれば「短期譲渡所得」となって所得税は30%です。

長期譲渡所得や短期譲渡所得に関する確定申告は、譲渡(売却)した年の翌年2月16日から3月15日までに行います。

不動産売却後に確定申告が不要となる場合

不動産を売却しても売却益(譲渡所得)が

発生しなかった場合

不動産の売却代金から取得費(購入にかかった代金)と諸経費等を差し引き、プラスマイナスゼロもしくはマイナスになった場合は確定申告をする必要がありません。

ちなみにこの場合の諸経費には、売却にかかった仲介手数料や測量費、立退料、建物の取り壊し費用などが含まれます。

しかしながら、不動産の売却によって損失が生じた場合も、特にマイホームを売った場合は確定申告をすることをおすすめします。譲渡損失を確定申告することによって、損益通算で所得税額を抑えられるからです。

損益通算とは、所得金額から損失分を差し引き、 所得金額を少なくする手続きのことを指します。 一般に所得金額が少なくなれば所得税の額も少なくなるため、節税につながります。

不動産売却後の確定申告のやり方

不動産の売却に伴う確定申告のやり方を具体的に紹介します。「個人で行う方法」と「税理士に相談する方法」の2通りがあるので、ご自身に合った手段を選択してください。

個人で行う

所得税の確定申告は、国税庁ホームページの「確定申告書等作成コーナー」から行えます。申告書の送信までネット上で行えるe-Taxを利用するか、ネットで申告書を作成・印刷し郵送することで手続きが可能です。

また国税局や税務署、市区町村の庁舎等に設置された臨時会場でも確定申告ができます。昨今は8割以上が来場せずに申告を済ませるようですが、会場では税理士による無料相談が受けられることもあるため、不安な場合は来場するのも良いでしょう。しかし、臨時会場は譲渡所得を相談の対象外としているところもあるため、その場合は税務署に直接行く方が良いでしょう。

税理士に相談する

会計事務所や税理士事務所などで直接税理士に依頼する方法です。税理士申告書の作成・提出を依頼ができるため「確定申告を正確かつスピーディーに行える」「専門的な税制の仕組みを教えてもらえる」「節税ができる」といったメリットがあります。

ただし税理士への依頼は、通常費用を支払わなければなりません。よって、確定申告にかかるコストを抑えたい場合は、国税局開設の電話相談センターなどを利用しながら自分で申告を行うのもおすすめです。

不動産売却後の確定申告に必要な書類

不動産売却後の確定申告に必要な主な書類は上記6点です。なお、後述する「特例」の適用を受ける場合は、別途書類が必要になることもあるのであわせて確認してください。

確定申告書B様式(第一表)

不動産売却後の確定申告では、 2つある確定申告書「A」と「B」のうち、申告書Bのほうを使います。 申告書Bは、所得の種類にかかわらず誰でも使用可能です。申告書Bは、国税庁ホームページの確定書申告書等作成コーナーや税務署で入手してください。

ちなみに申告書Aは簡易的な形式の書類で、給与所得や雑所得、総合課税の配当所得、一時所得のみで、所得税などの予定納税額のない方だけが使用できますが、令和4年分の確定申告(すなわち令和5年1月1日以後に提出するもの)から廃止され、申告書Bに統一されます。

分離課税用の申告書

分離課税用の申告書は、不動産の売却によって得た譲渡所得を、給与所得や事業所得などと分けて申告するための書類です。例えば、会社勤めの方の場合は、この書類を出すことによって譲渡所得と給与所得が区別され、それぞれに対して異なる税率がかけられます。

なお、不動産の売却による譲渡所得が分離課税の対象になることは、法律によって定められています。

分離課税の申告書についても、国税庁ホームページの「確定申告書等作成コーナー」や税務署で入手可能です。

譲渡所得の内訳書

譲渡所得の内訳書(確定申告書付表兼計算明細書)は、不動産の売却による譲渡所得金額を計算するために使用する書類です。売却した不動産の所在地や面積、売却金額等の情報を記入し、書類の案内に従って譲渡所得金額を計算、その結果を分離課税用の申告書に記載します。

譲渡所得の内訳書についても、国税庁ホームページや税務署で入手可能です。

購入時・売却時の不動産売買契約書

不動産売却に伴う譲渡所得の確定申告では、不動産売買契約書のコピーも必要です。不動産の取得時(購入時)及び譲渡時(売却時)に作成した契約書の写しをそれぞれ用意してください。

なお、不動産売買契約書は売却価額や取得年月日、取得価額などの確認に使われます。

登記事項証明書

マイホームを売却し、譲渡所得や譲渡損失を申告する場合は、後述する「特例」を適用するために売却した不動産の登記事項証明書が必要になる場合があります。

登記事項証明書は、法務局証明サービスセンターの窓口などで交付請求が可能です。また法務省のオンラインシステム「登記・供託オンライン申請システム」にて手続きを行い、請求することもできます。

仲介手数料などの領収書

「取得費及び譲渡費用等の領収書の写し」、つまり不動産の購入時や売却時に支払った仲介手数料などの領収書のコピーも提出が求められます。仲介手数料だけでなく、測量費や立退料、取り壊し費用など、その他の費用の領収証もあれば、コピーを用意しておきましょう。

不動産売却後の確定申告の手順

不動産売却後の確定申告は大きく5つの手順で進行します。確定申告の必要がある方は、早速1から順番に手続きを行いましょう。

1. 確定申告に必要な書類を準備する

まずは上記で紹介した確定申告に必要な書類を全て揃えましょう。書類は国税庁ホームページや税務署、法務局等から入手可能です。

必要書類に漏れがあると、 提出後に税務署から問い合わせが来ることもあるので注意してください。

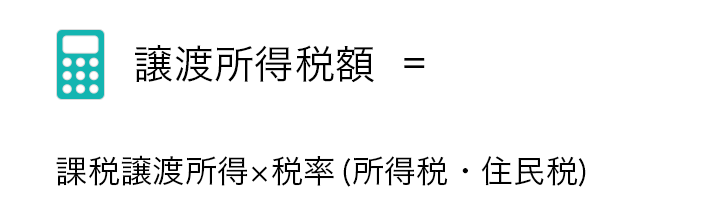

2. 譲渡所得税額を計算する

譲渡所得税額の計算方法

譲渡所得税額は上記の計算式で求められます。課税譲渡所得や税率によって求められるため、以下の計算式・税率も押さえておきましょう

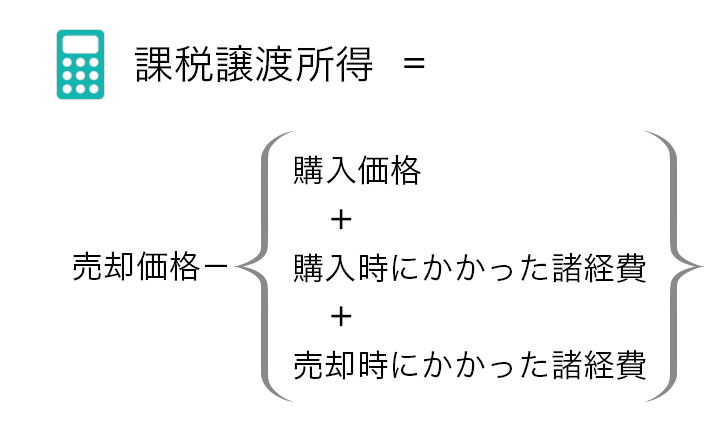

譲渡所得税額の計算方法

譲渡税額の計算に必要な課税譲渡所得は、次の計算式で求められます。課税譲渡所得は上記の通り、売却価額からは購入価額だけでなく、購入時や売却時にかかった諸経費も差し引くことができます。なお、購入時の金額が売却価額の5%に満たない場合は、売却価額の5%相当額を諸経費(取得費)として計算し差し引くことも認められています。

譲渡所得税額の税率

| 譲渡所得の 長短区分 |

所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 (5年超) |

15.315% | 5% |

| 短期譲渡所得 (5年以下) |

30.63% | 9% |

※上記、所得税の税率には、復興特別所得税を合算して表示しています。

譲渡所得税額の税率には、「長期譲渡所得」か「短期譲渡所得」の2種類があります。両者は不動産の所有期間によって分類され、売却した年の1月1日時点で、所有期間が5年を超える場合は「長期」、5年以下の場合は「短期」になります。

3. 確定申告書等の書類を記入する

確定申告書等の書類の作成は、国税庁ホームページの「確定申告書等作成コーナー」を利用すると便利です。案内に従って必要事項を入力することで、金額の自動計算や書類の作成ができるため、比較的簡単に手続きが完了します。

また作成コーナーの使い方に迷った場合は、利用ガイドを閲覧したり、専用のヘルプデスクへ電話で問い合わせたりすることも可能です。

4. 税務署で手続きを行う

準備した確定申告書等の提出は、以下の方法によって行えます。

- 郵送等で、所轄の税務署に送付する

- 所轄の税務署へ直接持参する

- 国税電子申告・納税システム(e-Tax)で申告する

国税庁の「確定申告書等作成コーナー」利用する場合は、郵送やe-Taxによる手続きを選択するとスムーズです。近くに税務署がある場合や申告の期限が迫っている場合などは、税務署へ直接持参するのも良いでしょう。

5. 納税または還付を受ける

不動産売却に伴う譲渡所得税の納付は、以下の方法によって行います。

- 振替納税を利用する

- 現金で納付する

- 国税電子申告・納税システム(e-Tax)で納付する

- クレジットカードで納付する(ただし決済手数料は納税者負担)

また所得税を払い過ぎており、還付が受けられる場合は、確定申告の際に指定した口座に還付金が振り込まれます。

不動産売却の確定申告で受けられる特別控除

マイホームを売却し、売却益(譲渡益)がある場合は上記の特例が適用される可能性があります。なお、特例を受けるには マイホームを売却した翌年の2月16日から3月15日までに確定申告を行わなければなりません。以下で各特例の概要や確定申告時に必要な書類等について解説するので、お早めに確認ください。

3,000万円の特別控除

マイホームを売却して譲渡益がある場合は、所有期間にかかわらず一定の要件のもとに「3,000万円の特別控除の特例」が適用されます。

この特例によって課税譲渡所得金額の計算の際に最高3,000万円が差し引かれるため、売却益が3,000万円以下であれば譲渡所得税を支払う必要がありません。

譲渡所得税額の計算方法

所有期間10年以上で税率軽減

| 長期譲渡所得 | 所得税 | 住民税 |

|---|---|---|

| 6,000万円 以下の部分 |

10.21% | 4% |

| 6,000万円を 超える部分 |

15.315% | 5% |

※上記、所得税の税率には、復興特別所得税を合算して表示しています。

マイホームを売却した年の1月1日時点で所有期間が10年を超える場合は、長期譲渡所得税額の計算において上記の軽減税率が適用されます。

なお、この軽減税率の特例を受けるには、申告の際に登記事項証明書の提出が必要ですが、その提出に代えて、「譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書」に、登記事項証明書に記載されているその物件の13桁の「不動産番号」を記載して提出することで、登記事項証明書の提出が省略できるようになりました。

上記2つの重複適用

上記で解説した軽減税率の特例は、「3,000万円の特別控除の特例を適用した課税長期譲渡所得金額に対して」適用されます。そのため、売却した年の1月1日時点で所有期間が10年を超えるマイホームについては、3,000万円の特別控除の特例と軽減税率の特例が重複適用されることになります。

不動産売却後の確定申告を忘れたら

不動産売却後の確定申告を忘れていた場合は、必要性に気づいたらすぐに申告しましょう。申告が先延ばしになると、還付が受けられなくなったり、支払うべき税額が高額になったりする恐れがあります。

5年以内なら遡って申告する

確定申告の必要がない場合の還付申告、ご紹介している内容であれば不動産の売却によって利益が生じなかった場合の還付申告は、過去5年間に遡って行うことができます。

そのため、過去に不動産の売却で損失を被り、還付申告の必要性に気づいた場合は、5年以内であれば急いで申告を行うようにしましょう。

場合によっては無申告加算税をおさめる

確定申告の必要性があるにもかかわらず、申告をしなかった場合は、納付すべき税額に対して50万円までは15%、50万円を超える部分については20%の 無申告加算税を納めなければなりません。

しかしながら、税務署の調査を受ける以前に自主的に期限後申告を行った場合、その無申告加算税の税率が5%に軽減されます。よって、確定申告を忘れていた場合は、忘れていたことに気づいた時点で自主的に期限後申告をしましょう。

不動産を売却したら確定申告をお忘れなく

不動産の売却後には、確定申告が必要です。売却によって利益が出た場合は絶対に必要であり、損失が出た場合にも損益通算による節税のために申告が求められます。そのため、マイホームなどの不動産を売却したら、翌年忘れずに確定申告を行いましょう。

なお、小田急不動産では、不動産売却後の確定申告を含め、不動産取引や住宅税制に関するご相談に秘密厳守で幅広くご対応させていただいております。 不動産関連の税務や法律に関するご相談も、提携の税理士や弁護士を交えてご対応させていただきますので、すでに売却を決めている方もそうでない方もぜひお気軽にご相談ください。 訪問査定や机上査定(簡易査定)にも無料でご対応させていただきます。

監修者情報

大橋 誠一(おおはし せいいち)

大橋 誠一 事務所所長

公認会計士/税理士

税理士・公認会計士出身の専門家として、国税の裁判官ともいうべき国税不服審判所の国税審判官に民間登用。幅広い税目(相続税・所得税・法人税・消費税・加算税)の審査請求事件の調査審理に従事。直近では相続税専門税理士法人の審査専従の部長として、申告書草案の審査や税理士からの質問にも対応。

梅津 敏也(うめつ としや)

小田急不動産町田店店長

宅地建物取引士、相続マイスターAdvanced

不動産コンサルティングマスター

当社で四半世紀渡り仲介業を担当。「縁あって出会った一人一人のお客様の立場・目線に立ったお手伝い」をモットーに日々業務に取り組んでおります。些細なことでもお気軽にご相談ください。