不動産売却のノウハウ

土地の相続税が払えないときの対処方法!払わないでいると差し押さえに?

土地を相続した場合、どのように対処すればいいのでしょうか。

財産に関わる相続税を放置すると差し押さえなどのリスクが発生します。もしも、相続税を払えない時には土地の売却や延納など自分に適した対応を選ぶことで不要なトラブルを回避できます。

土地にかかる相続税が払えないときの対処法を詳しく解説します。

2022年3月31日

目次

土地の相続税が必要となる場合とは

土地を相続した場合には、全ての人に相続税が課税されるわけではありません。相続税には非課税枠が存在し、相続をする際には相続財産の額を把握することが重要です。

相続税の計算方法や活用できる国の支援制度などを知ることで事前に対策を講じることができます。

土地の相続税には非課税枠がある

土地の相続税には、相続財産が一定の金額以下なら相続税を支払う必要がありません。これを基礎控除額といいますが、基礎控除枠は以下のような計算式を使います。

3,000万円+(600万円×法定相続人の数)

法定相続人が3人いる場合では、4,800万円が基礎控除額です。つまり4,800万円を超えた額に対して相続税がかかります。

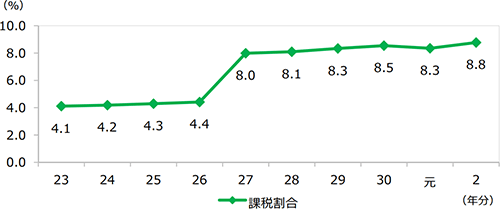

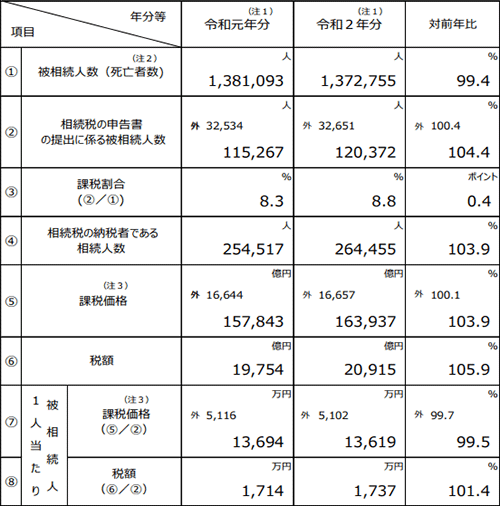

2020年(令和2年)の「相続税の申告事績の概要」によると実際に相続をした人の中で相続税が課税される人の割合は8.8%です。

国税庁 「相続税の申告事績の概要」より

相続税の課税対象は全体の1割にも満たないため、自分が対象になることはないと考えている人も多いかもしれません。しかし、相続税が課税された場合には高額な納税額を支払う必要があります。

相続税が課税される場合の平均税額

同じく2020年(令和2年)の「相続税の申告事績の概要」によると被相続人ひとり当たりの平均相続税額は1,737万円という結果でした。相続人が3人いればこの金額を法定相続分に沿って分割します。

国税庁 「相続税の申告事績の概要」より

あくまで平均の税額になりますが、不動産などの価値が高いものを相続した場合には高額の相続税を納税する可能性があります。

土地の相続税を抑えられる制度

高額な土地の相続税を少しでも安く抑えるためには、国の支援策である特例制度を活用することも大事です。

たとえば配偶者が土地を相続する場合には、税額軽減の制度を利用することによって、配偶者の生活の負担を減らすことができます。

具体的には、配偶者の遺産相続額が1億6,000万円以下であれば、相続税がかかりません。

ほかにも、土地に関する制度では同居する配偶者や子供を対象にする小規模宅地などの特例を活用することも検討しましょう。自宅として使用されている土地ならば評価額を80%下げることができ、相続税額を大幅に軽減することが可能です。

土地の相続税が払えない場合の対処法とは

土地にかかる相続税を納めることができない場合には、延納や物納などの制度を利用することができます。売却した資金を相続税に充てる方法があります。対処法によってメリットデメリットが異なる点に注意しましょう。

延納する

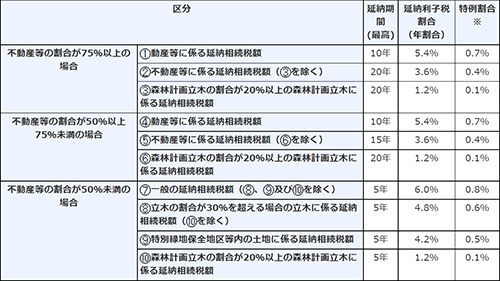

土地の相続税を一括で納税できない場合には延納という制度を利用できます。延納制度では最長で20年に分割して相続税を支払うことが可能です。

相続税を分割して支払うことで財産を売る必要がありません。しかし、延納では期間に応じて利子がかかります。利息の分だけ負担が増えてしまうことに注意しましょう。利子は高いもので年割合6%のものがあります。

国税庁 「相続税の延納」より

そして、延納制度は下記の条件を満たさないと申請できません。

- 相続税額が10万円を超えること

- 金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること

- 延納税額および利子税の額に相当する担保を提供すること

- 相続税の納期限までに税務署長に提出すること

詳細は国税庁の「相続税の延納」を確認してみてください。

物納する

延納制度が利用できない場合や支払いが困難な場合には物納することを検討しましょう。

物納とは相続財産の土地を納める方法です。

物納することができるのは、相続財産のみです。自分の所有する財産を選択することはできません。

物納のメリットは資金が足りない場合でも土地などの相続財産を代わりに納税できる点です。しかし、物納を利用するためには、延納だけでは納付できないことなど厳しい条件をクリアする必要があります。

詳細は国税庁の「相続税の物納」を確認してみてください。

相続放棄をする

不動産などの財産のほかにも借金などを相続する場合には、相続放棄の利用を検討しましょう。相続放棄をすれば、相続する財産の全てを放棄することになります。

相続したい財産が含まれるならば、この仕組みは利用することはできません。また相続放棄をした後にも、次の相続人が決定するまでは土地を管理する義務は継続することを忘れないようにしましょう。

相続した土地を売却する

土地を売却することができれば、相続税の支払いに充てることができます。

通常、所有する土地を売却して利益がでた場合には譲渡所得税が発生しますが、相続不動産の売却では譲渡所得を軽減できる特例があるため、通常の売却よりもメリットがあるといえます。

相続した土地を売却するためには、まず名義変更をする必要があるため、相続登記を行います。

相続登記ではさまざまな書類や費用がかかる場合があるので、売却を考えるならば、早めに行動する必要があることを覚えておきましょう。

土地の相続税を払わないと最終的に差し押さえに?

土地を相続しても相続税を放置したままにしておくと差し押さえなどに発展する可能性もあります。相続税の申請期限や支払いを延滞した場合の流れ、事前に相談できる不動産会社などを説明します。

相続税には期限がある

相続税には納税する期限があります。相続税の申告期限は、被相続人が死亡したことを知った日の翌日から10カ月以内と定められています。

たとえば2月15日の場合では、12月15日が申告期限となります。もしも、期限日が土曜日や日曜日、祝日になったら、その翌日が申告期限です。

最終的に差し押さえになるケースも

相続税の申告期限が過ぎても支払わなかった場合は、まず督促状が送られてきます。

その後に税務署からの電話や職員の訪問があり、最終督促状が送付されます。

それでも改善がない場合には差し押さえ予告書が送られてきます。最終的には国から財産を差し押さえられてしまいます。

始めに差し押さえられるのは、預貯金などの金融資産や会社の給与です。銀行や職場にも差し押さえの連絡がいくので、社会的な信用が下がってしまう可能性があることも覚えておきましょう。

土地の相続税は事前に相談することが大事

土地の相続税が課税される場合は高額になる場合が多いです。相続税を放置したままにしておくと相続人の金融資産や土地を差し押さえられてしまう可能性もあります。

相続税の支払いに関して事前に対策するためには、不動産会社などの専門家に相談することが重要です。相続税の支払いには相続登記や延納、物納、相続放棄などのさまざまな手続きが必要です。

個人では必要な書類や条件に関して対応しきれないことも多いので、分野に応じて不動産会社や税理士、司法書士などの専門家に相談することを検討しましょう。