不動産売却のノウハウ

相続不動産の評価額の調べ方を分かりやすく解説!

減額できる場合とは?

相続税の納税義務が発生するかどうか知るためには、被相続人がどの程度の金銭価値のある遺産を遺したのかを把握しなければいけません。

財産は現金だけではなく、預貯金、有価証券、土地、建物などの価値をそれぞれ評価した総額になります。土地や建物にもそれぞれ評価方法が決められており、計算した価格が相続税評価額となります。

この記事では相続不動産の評価額の調べ方や計算方法を分かりやすく紹介します。評価額の減額についても紹介しているので、ぜひ参考にしてみてください。

2022年5月20日

目次

相続における建物評価額

建物の相続税評価額は住居として利用していた場合と、賃貸として利用していた場合で異なります。ここでは建物の相続税評価額の調べ方や計算方法をみていきましょう。

建物の評価額は固定資産税評価額と同じ

相続する建物の評価額は固定資産税評価額と同じです。つまり固定資産税評価額=相続税評価額となります。

固定資産税評価額は固定資産税の基準となる評価額です。3年に一度、見直しがあり市町村が算定します。

固定資産税評価額は課税明細書で確認をすることが可能です。

課税明細書とは、日本国内で不動産を取得している人に市町村から送付される固定資産税の納税通知書のことです。

添付されている課税明細書の価格という欄に記載されている値が固定資産税評価額です。

課税明細書がない場合には、固定資産課税台帳の閲覧や固定資産評価証明書の取得が必要です。取得するためには役所で、申請書、本人確認、手数料などが必要です。なお、申請は郵送でも可能です。

建物の相続税評価額の計算方法

建物の相続税評価額の計算方法は、被相続人が住んでいた場合、賃貸として利用されていた場合で異なります。

被相続人が自宅として利用していた場合では、上述したように固定資産税評価額がそのまま相続税評価額です。

建物の固定資産税評価額の相場は建築費の50%〜60%です。

仮に5,000万円で建築された建物では2,500万円から3,000万円という評価額になります。

賃貸として活用した場合には、自用地の評価額から借地権や借家権、賃貸割合を引いた額で計算ができます。

賃貸での評価額 = 自用地の評価額 × (100% – 借地権割合 × 借家権割合(30%) × 賃貸割合)

賃貸割合とは賃貸物件が利用されている割合のことです。たとえば相続される時期に、10室の内10室が貸し出されていた場合には100%となり、5室が空室になっている場合では50%です。

空室が多いと、評価額の減額率は減ります。

相続における土地評価額

ここでは土地の評価方法の種類や調べ方について解説します。

土地の評価方法の種類

土地の評価方法には大きく分けて路線価方式と倍率方式の2種類があります。

路線価方式

路線価とは、評価する土地に面している道路1㎡あたりの評価額です。路線価が設定されている地域は路線価に基づいて評価されます。

土地の形状や角地、間口、奥行きなどさまざまな条件を受け、評価額を算出します。そのため、土地の立地条件によって評価額が変化することが特徴です。

倍率方式

倍率方式とは、固定資産税評価額に土地ごとの倍率をかけることで評価できる方法です。

路線価が設定されていない地域は倍率方式で評価されます。

倍率は国税庁が倍率表を公表しています。記載されている倍率を固定資産税評価額にかけることで求められます。

固定資産税評価額は土地の形状などの立地条件も考慮されているため、路線価方式のように複雑な計算は要りません。

路線価による土地の評価額の調べ方

路線価で相続税評価額を算出するためには以下の計算式を用います。

相続税評価額=路線価×地積×補正率

まず、路線価は国税庁の「財産評価基準書 路線価図・評価倍率表」にアクセスし、市町村までを選択して路線価図で路線価を確認します。

路線価図の数字の単位は千円なので、50の場合では50,000円となります。

地積の確認方法は毎年送付される固定資産税の納税通知書に記載がされています。

補正率とは使いにくい土地の評価額を下げるために用いられ、以下のような項目に補正率がかけられます。

- 奥行き

- 間口

- 不整形地

- がけ地

相続時、評価額を減額できる場合がある?

相続不動産の評価額が高いと相続時に多額の相続税を納税する必要があります。

少しでも負担を減らすためにも相続不動産の評価額を減額できるケースを知っておくことが重要です。

貸家の場合

相続不動産が貸家の場合には、建物の相続評価額が低くなります。

貸家は自宅と違い権利関係に縛られるため、借地権や借家権の比率に応じて相続評価額も約3割減額されます。

貸家は固定資産税や相続税が下がるため、節税対策として有効です。

しかし、すべての貸家で減額ができるわけではありません。

駐車場経営や無償で知人に貸しているケースでは適用されないので注意しましょう。

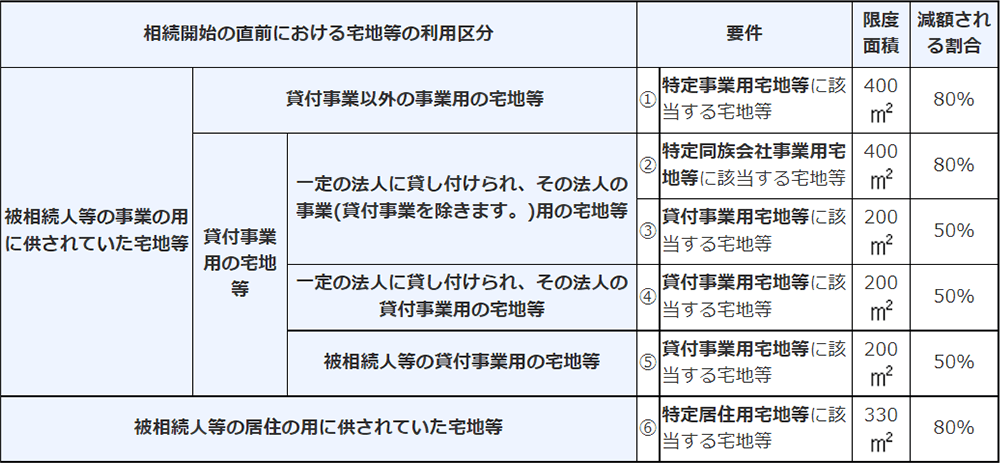

小規模宅地等の特例が利用できる場合

小規模宅地等の特例とは、一定の条件に当てはまる小規模宅地で評価額が最大で80%減額できる特例です。

この制度の目的は、相続人が土地を手放すことを防ぐためです。

自宅や事業などで使用している土地を相続する相続人が満額の相続税を払うと負担が大きくなってしまい、土地を手放すことを選択します。

小規模宅地等の特例を利用することで大きな節税になり、土地を維持することができます。

利用できる土地の条件は以下のとおりです。

- 被相続人等の居住の用に供されていた宅地

- 事業用の宅地

- 貸付事業用の宅地

小規模宅地等の特例では限度面積や減額割合が決まっています。

国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」より

たとえば居住用宅地の相続税評価額が2億円、土地面積が300㎡の場合では、以下のように計算できます。

小規模宅地等の特例で減額できる評価額=2億円×80%=1億6,000万円

特例を利用することで大きな節税になることが分かります。

使いにくい形の土地の場合

いびつな形をした不整形地では、相続税評価額を減額できます。

土地には正方形や長方形以外にも、一部分だけ飛び出していたり、逆に凹んでいたりといびつで整っていない土地があります。これを不整形地といいます。

不整形地の計算方法では、「かげ地割合」を使用します。かげ地割合とは不整形地を整形地で覆った後にはみ出ている部分のことです。

たとえば土地の面積が200㎡、覆った整形地の面積が500㎡だとするとかげ地の面積は300㎡になります。

覆った整形地の面積に対するかげ地の面積割合が10%以上だと、補正の対象です。

かげ地割合に対する補正率は国税庁の「不整形地補正率表」を確認してみてください。

相続不動産を売却するのもひとつの方法

相続不動産の評価額を減額する方法を3種類紹介しましたが、上記以外にも多くの方法があります。

相続時に不動産を所有していると評価額の計算など、多くの手続きが必要になります。自分で正確な評価額を算出するのは大変困難です。

そこで選択肢のひとつとして考えたいのが、相続不動産を売却することです。

売却することで売却金を相続税に充てられたり、現金化することで相続トラブルの防止にもつながります。

相続不動産の売却を検討する場合には、一度専門家である不動産会社に相談してみることをおすすめします。